Обязательное страхование гражданской ответственности (ОСАГО) является одним из наиболее важных и необходимых видов страхования для автовладельцев. Столкновения, ДТП или другие несчастные случаи на дороге – все это может привести к повреждению или полной непригодности автомобиля. В случае, когда автомобиль становится «не восстанавливаемым», возникает вопрос о выплате по ОСАГО.

Не восстанавливаемый автомобиль – это техническое понятие, означающее, что стоимость восстановительного ремонта после повреждений превышает стоимость автомобиля на момент аварии. В таком случае страховая компания обязана выплатить компенсацию в размере рыночной стоимости автомобиля на момент происшествия.

Расчет выплаты по ОСАГО для не восстанавливаемого автомобиля осуществляется на основании различных факторов, включая рыночную стоимость автомобиля, возраст, пробег, техническое состояние и другие параметры. Для определения точной суммы компенсации страховая компания может привлекать независимых экспертов, проводить оценку состояния автомобиля и другие действия.

Необходимо помнить, что выплата по ОСАГО для не восстанавливаемого автомобиля может не всегда полностью покрыть стоимость нового автомобиля с аналогичными характеристиками. Поэтому перед выбором страховой компании и оформлением полиса ОСАГО следует внимательно изучить условия договора и учесть возможные ограничения по выплатам в случае полной непригодности автомобиля.

Расчет выплаты по ОСАГО для не восстанавливаемого автомобиля

В случае, если ваш автомобиль был признан не восстанавливаемым после ДТП, по ОСАГО вы имеете право на получение выплаты. Эта выплата компенсирует вам стоимость автомобиля по данным его рыночной стоимости на момент ДТП.

Для расчета выплаты по ОСАГО для не восстанавливаемого автомобиля используется следующая формула:

- Определите рыночную стоимость автомобиля на момент ДТП. Для этого вы можете обратиться к экспертам и предоставить им все необходимые документы, подтверждающие стоимость вашего автомобиля.

- Определите франшизу, которая указана в вашем договоре ОСАГО. Франшиза — это сумма, которую вы должны оплатить самостоятельно перед получением страховой выплаты. Она может быть фиксированной или составлять определенный процент от стоимости автомобиля.

- Вычислите сумму выплаты, используя формулу: стоимость автомобиля — франшиза.

Например, если стоимость вашего автомобиля на момент ДТП составляла 1 000 000 рублей, а франшиза — 20 000 рублей, то сумма выплаты составит 980 000 рублей.

Помните, что в случае, если стоимость автомобиля превышает лимит страховой суммы по полису ОСАГО, сумма выплаты будет ограничена этим лимитом. Также обратите внимание, что возможны различия в расчете выплаты в зависимости от условий вашего договора страхования.

Понятие и особенности ОСАГО

Главная цель ОСАГО — защитить интересы потенциальных пострадавших от дорожно-транспортных происшествий. Страховая компания, заключившая договор ОСАГО с владельцем автомобиля, обязуется возместить все убытки, которые были причинены пострадавшей стороне в результате ДТП.

ОСАГО имеет свои особенности, которые необходимо учесть. Во-первых, страховая компания должна выплатить пострадавшей стороне сумму, не превышающую гарантийный лимит, установленный законодательством. В случае если убытки пострадавшей стороны превышают этот лимит, владелец автомобиля должен будет возместить остаток суммы самостоятельно.

Кроме того, владелец транспортного средства должен помнить о сроках действия договора ОСАГО. Если договор не продлевается своевременно, то ваше транспортное средство может быть признано нестрахованным, а вы — ответственным за ущерб машине пострадавшей стороны.

Один из важных моментов ОСАГО — это франшиза. Франшиза – это определенная сумма денег, которую владелец автомобиля выплачивает самостоятельно в случае убытков от ДТП, а остальную часть страховая компания оплачивает.

У каждой страховой компании существуют свои стандарты оформления и расчета выплаты по договору ОСАГО. Поэтому важно ознакомиться с условиями страхования перед его заключением и в случае возникновения ДТП своевременно обратиться в страховую компанию для получения выплаты по ОСАГО.

Роль ОСАГО в России

Обязательное страхование гражданской ответственности (ОСАГО) играет важную роль в России, защищая интересы владельцев транспортных средств и граждан, которые пострадали в результате дорожно-транспортных происшествий.

ОСАГО является обязательным видом страхования, устанавливающим юридическую ответственность владельца автомобиля перед потенциальными пострадавшими от ДТП. Это позволяет обеспечить финансовую защиту пострадавших и уменьшить риски несчастных случаев на дорогах.

Система ОСАГО предоставляет возможность получения денежной компенсации пострадавшим на основе законодательно установленных норм. Эта компенсация может быть использована для оплаты медицинских услуг, ремонта автомобиля или компенсации потери трудоспособности.

ОСАГО также осуществляет контроль за страховых компаний, предлагающих полисы данного вида страхования. Это позволяет предотвратить мошенничество и защитить права потребителей. Благодаря функционированию ОСАГО, страховые компании обязаны предоставить надлежащую компенсацию при наступлении страхового случая.

Принцип работы ОСАГО базируется на принципе общественного покрытия и солидарности. Владельцы автомобилей вносят страховые взносы, которые используются для выплаты компенсации пострадавшим. Такая система позволяет гарантировать исполнение обязательств страховщиками и обеспечивать финансовую поддержку пострадавшим без учета их финансового положения.

ОСАГО призвана сделать просторы российских дорог безопаснее и обеспечить защиту граждан от финансовых потерь, которые могут возникнуть в результате ДТП. Роль ОСАГО в России несомненно важна, поскольку она способствует развитию культуры дорожного движения, снижению числа аварий и облегчению последствий дорожно-транспортных происшествий.

Требования к страховым организациям

Страховые организации, занимающиеся ОСАГО, должны соответствовать определенным требованиям, чтобы обеспечить надежность и качество предоставляемых услуг.

Одним из главных требований является наличие лицензии на осуществление страховой деятельности. Она выдается соответствующим органом и требует от страховой компании соблюдения всех законодательных и регулятивных требований.

Важным условием является наличие финансовой устойчивости у страховой компании. Она должна иметь достаточные средства для своей деятельности и выплаты страховых сумм по ОСАГО. Такая финансовая устойчивость обеспечивает надежность и доверие со стороны клиентов.

Страховая компания должна также иметь аккуратные и надежные механизмы расчета страховых премий и выплат. Расчеты должны быть прозрачными и основываться на точных и объективных данных о страховой сумме и риске.

Кроме того, важно, чтобы страховая компания обеспечивала возможность быстрой и удобной подачи заявления о выплате по ОСАГО. Клиентам страховой компании должен быть доступен онлайн-заявление, а также удобные каналы связи для обращения.

Наконец, страховая организация должна предоставлять высокий уровень сервиса и заботиться о своих клиентах. Это включает возможность компенсации простоя и затрат на техническую и медицинскую помощь в случае аварии.

Соблюдение этих требований позволяет сделать выбор страховой компании для ОСАГО осознанным и обеспечить надежность и комфорт при получении выплаты по страховому случаю.

Основные цели и принципы ОСАГО

Обязательное страхование гражданской ответственности (ОСАГО) имеет ряд основных целей и принципов, которые служат основой этой страховой программы.

- Обеспечение защиты прав потерпевших: Одной из главных целей ОСАГО является защита интересов и прав потерпевших в ДТП. В случае аварии, произошедшей по вине владельца страхового полиса, ОСАГО покрывает все причиненные ущербы и убытки, позволяя потерпевшим получить компенсацию на возмещение причиненного ущерба.

- Обеспечение социальной защиты: ОСАГО также способствует обеспечению социальной защиты и финансовой стабильности граждан, позволяя им получить компенсацию на возмещение ущерба, который был нанесен их имуществу или здоровью в результате ДТП.

- Стимулирование ответственного поведения: ОСАГО призвано способствовать ответственному вождению и снижению числа ДТП, так как страховой полис необходим для законного управления автомобилем. Владельцы автомобилей должны быть осознанными участниками дорожного движения и соблюдать правила дорожного движения.

- Равенство перед законом: ОСАГО предоставляет гражданам равные возможности в получении компенсаций, вне зависимости от их финансового положения или статуса. Все владельцы автомобилей имеют право на страховую защиту, которая обеспечивает равные возможности для всех.

- Формирование финансового обеспечения: ОСАГО служит источником финансового обеспечения в случае возникновения ДТП. Обязательность страхования позволяет формировать фонды, из которых выплачиваются компенсации потерпевшим.

- Снижение социальных и экономических последствий: ОСАГО способствует снижению социальных и экономических последствий ДТП, предоставляя гражданам возможность получить компенсацию на убытки, связанные с травмами, утратой здоровья или смертью в результате аварии.

Эти цели и принципы стали основой создания и функционирования Обязательного страхования гражданской ответственности, которое является важным инструментом защиты интересов участников дорожного движения и обеспечения их прав и социальной защиты.

Процедура расчета выплаты

Расчет выплаты по ОСАГО для не восстанавливаемого автомобиля по причине технической невозможности восстановления осуществляется с учетом нескольких ключевых факторов. В основе этого процесса лежат следующие шаги:

- Оценка рыночной стоимости автомобиля. В этом случае оценку проводит страховая компания на основе экспертной оценки, учитывая техническое состояние автомобиля, его возраст, пробег и другие факторы, влияющие на его стоимость.

- Учет страховой суммы. Страховая сумма, указанная в полисе ОСАГО, должна быть равна либо больше оценочной стоимости автомобиля. Если она меньше, то выплата будет производиться в размере страховой суммы.

- Учет франшизы. Франшиза — это сумма ущерба, которую должен покрыть владелец автомобиля самостоятельно. Если страховой случай наступил по вине владельца, то его доля в убытке может быть учтена при расчете выплаты.

- Учет сложности ситуации. Если автомобиль попал в серьезное ДТП или его утеряли в результате угон, выплата может быть увеличена в соответствии с определенными критериями, установленными страховым законодательством.

Расчет выплаты по ОСАГО для не восстанавливаемого автомобиля проводится страховой компанией в соответствии с действующим законодательством и условиями полиса. В случае возникновения страхового случая, владелец автомобиля должен обратиться в страховую компанию с документами, подтверждающими событие, и пройти процедуру оценки ущерба, чтобы получить выплату по ОСАГО.

Оценка страхового случая

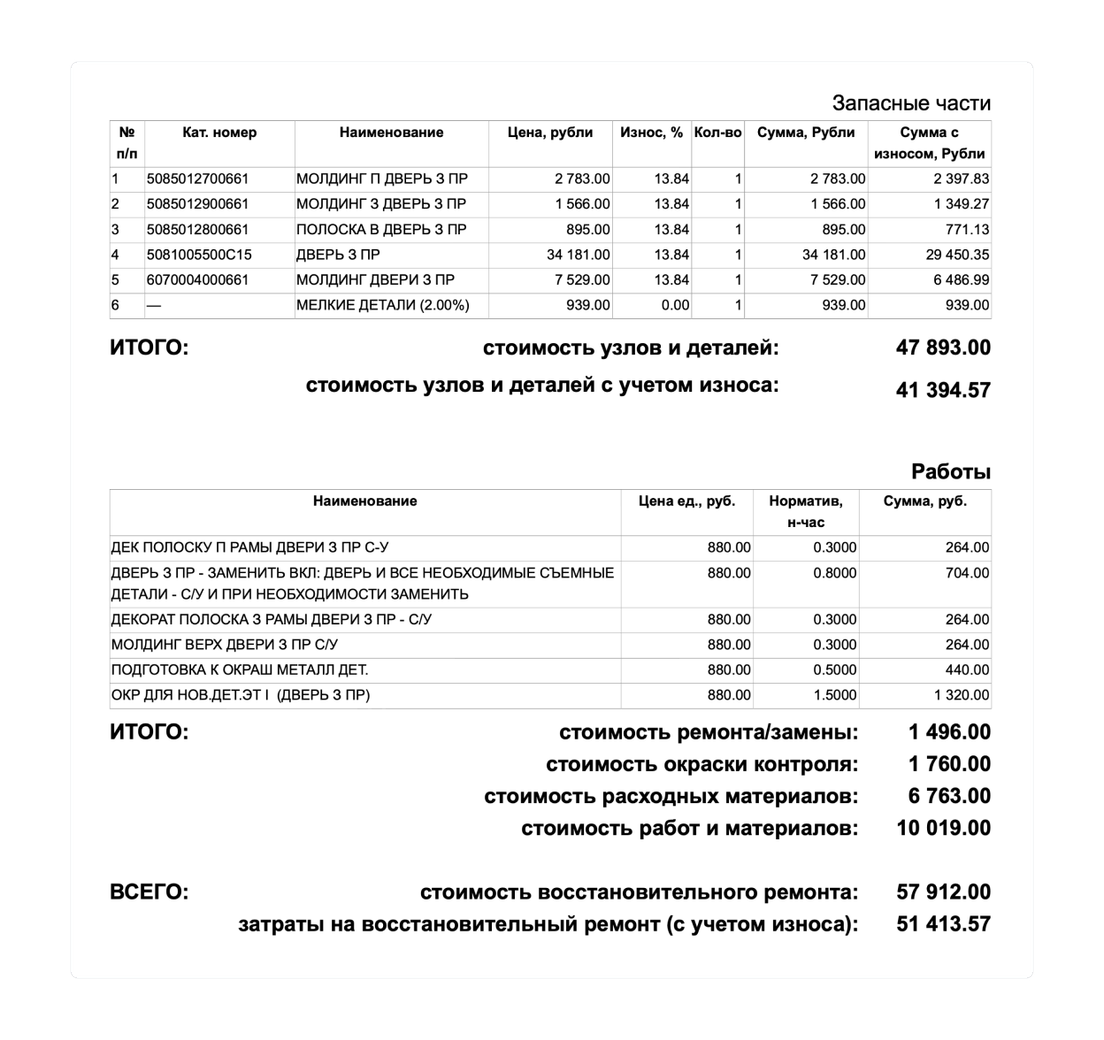

При наступлении страхового случая, страховая компания проводит оценку ущерба, нанесенного автомобилю, чтобы определить сумму выплаты по ОСАГО. Оценка проводится авторизованным представителем страховой компании, который осматривает повреждения и определяет их степень и стоимость восстановления.

Оценка страхового случая включает выявление всех повреждений автомобиля, включая кузов, двигатель и другие системы. Представитель страховой компании проверяет документы, необходимые для проведения оценки, включая договор ОСАГО, полис страхования и права владельца автомобиля.

В процессе оценки, представитель страховой компании также может провести сопоставление повреждений автомобиля с характеристиками типовых повреждений, чтобы определить степень восстановления и необходимые ремонтные работы. Оценка страхового случая может быть проведена на основе фактических затрат на ремонт или на основе стоимости восстановления автомобиля.

После завершения оценки, страховая компания рассчитывает сумму выплаты по ОСАГО в соответствии с условиями страхового полиса и законодательством, устанавливающим минимальные стандарты для выплаты. Если автомобиль признается не восстанавливаемым, то страховая компания выплачивает владельцу автомобиля сумму, равную значение автомобиля на момент страхового случая.

Оценка степени повреждений

Оценка степени повреждений проводится специалистами страховой компании или экспертной организации. Они осматривают автомобиль и определяют, какие детали и элементы повреждены, а также глубину и характер повреждений. Для этого используются специальные методы и инструменты, которые позволяют более точно установить степень повреждений и необходимость восстановления автомобиля.

Оценка степени повреждений включает в себя следующие критерии:

2. Демонтаж и измерение. Эксперты осуществляют демонтаж поврежденных деталей, чтобы более детально изучить повреждения и их влияние на другие элементы а/м. Также проводятся измерения, включающие определение размеров повреждений и технических параметров автомобиля.

3. Стоимость восстановительных работ. Оценка степени повреждений автомобиля также включает определение стоимости восстановительных работ. Эксперты определяют, какие детали нужно заменить и сколько будет стоить восстановление каждой детали. Это позволяет установить общую стоимость восстановления автомобиля и, соответственно, размер финансовой компенсации.

На основе проведенной оценки степени повреждений страховая компания определяет сумму выплаты владельцу автомобиля. Размер выплаты может быть однозначно установлен, если автомобиль признан технически непригодным к эксплуатации, или же он может быть установлен при согласовании с владельцем автомобиля, если он намерен восстанавливать его самостоятельно.

Расчет стоимости не восстанавливаемого автомобиля

Когда автомобиль после ДТП признан не восстанавливаемым, то страховая компания выплачивает его владельцу стоимость автомобиля, установленную в результате расчета. Расчет выплаты осуществляется на основе рыночной стоимости автомобиля на момент страхового случая.

Для определения рыночной стоимости не восстанавливаемого автомобиля страховые компании обычно применяют следующие методы оценки:

- Оценка эксперта – страховая компания назначает профессионального эксперта, который проводит осмотр автомобиля и оценивает его рыночную стоимость на момент аварии.

- Биржевые данные – страховые компании могут использовать информацию с биржевых площадок, где продаются и покупаются автомобили с аналогичными характеристиками. По данным биржи определяется рыночная стоимость аналогичного автомобиля.

- Интернет-ресурсы – страховые компании могут использовать информацию с интернет-ресурсов, где публикуются объявления о продаже автомобилей с указанием их стоимости. По данным интернета определяется рыночная стоимость аналогичного автомобиля.

- Статистические данные – страховые компании могут использовать статистические данные о средних стоимостях автомобилей аналогичной марки, модели и года выпуска.

На основе проведенного расчета страховая компания определяет рыночную стоимость автомобиля и выплачивает ее владельцу в качестве компенсации. Стоит отметить, что стоимость выплаты по ОСАГО для не восстанавливаемого автомобиля может быть ниже его первоначальной стоимости из-за износа и старения автомобиля.